Мировой кризис и рынок IPO

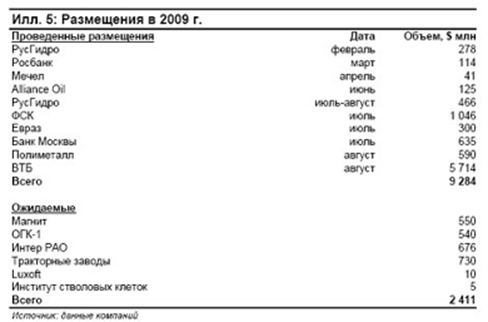

В России ситуация близка к европейской: компаниям, впервые выходящим на рынок, приходится конкурировать со многими компаниями. Российские эмитенты в основном либо отложили планируемые размещения, либо использовали вторичное размещение акций/предложение прав существующим акционерам в качестве основного механизма привлечения инвестиций.

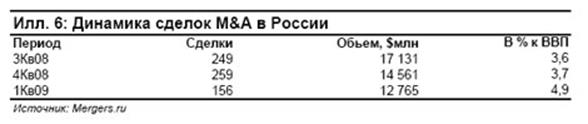

Удешевление бизнеса конкурентов - международных компаний, - вызвало желание российских корпораций закрепиться на мировой арене. Этому способствовало государство, предоставившее в распоряжение покупателей значительные кредитные средства. Крупнейшими сделками стали покупка "Газпром нефтью" компании Sibir Energy за 962 млн долл., приобретение "Лукойлом" нефтеперерабатывающего завода в Голландии за 600 млн долл., и реализация "Газпромом" опциона на выкуп 20% "Газпром нефти" у итальянской Eni 20% за 4,2 миллиарда долларов. В августе 2009 авиакомпания "ЮТэйр" завершила сделку по приобретению перуанской группы вертолётных компаний. Продолжаются переговоры по покупке ГАЗом и Сбербанком компании Opel.

Другим конкурентным способом привлечения ресурсов стал рынок биржевых облигаций. Привлечение средств здесь происходит на основе привлекательных процентных ставок, по сравнению с другими вариантами заимствования. Краткосрочный биржевой инструмент обладает множеством преимуществ, включая способность контролировать кредитный риск (по сравнению с выпуском векселей), а также возможность выпускаться без регистрации проспекта эмиссии и государственной регистрации отчета о выпуске облигаций. В настоящее время к выпуску биржевых облигаций готовится "ЛУКойл" (на 60 млрд. руб.), "Северстали" (45 млрд. руб.) и телекоммуникационные компании, рассчитывающие на менее значительный результат (до 10 млрд. руб.) и др. Инвесторам бумага интересна тем, что выходит на вторичные торги уже на следующий день после размещения.

Интересной является также идея выхода российских компаний на Гонконгскую фондовую биржу. Биржа включила Россию в стратегию развития биржи с 2007 г. Для российских компаний предложение властей КНР - размещать акции отечественных компаний в виде гонконгских депозитарных расписок (HDR) - весьма выгодно. Это даст российским компаниям доступ к ликвидности Юго-Восточной Азии и Китая и дополнительным плюсам глобализации. Однако, судя по высказываниям российских чиновников, отечественные партнеры пока склоняются к торговому финансированию и частным размещениям.

Но тем не менее положение на зарубежных площадках оказывает влияние и на российский фондовый рынок. В этом году было осуществлено только одно IPO - компании "Глобалтранс". В прошлом году за аналогичный период было проведено 20 IPO. Впрочем, для вторичных размещений (SPO) ситуация более благоприятная: в этом году удачно прошли размещения группы "Разгуляй", ОАО "Магнит", Х5, "Открытых инвестиций" и группы "Черкизово". Компании, чьи инвестиционные истории интересны инвесторам и которые уже подтвердили на практике реализацию своих планов, данных во время IPO, продолжают привлекать инвестиции с рынка. Будем надеется на то, что деятельность отечественных компаний возобновится на фондовом рынке и будет развиваться с успехом.

Навигация

- Главная

- Негосударственные пенсионные фонды

- Страхование недвижимости

- Виды ценных бумаг

- Банковские операции

- Страхование жизни

- Банковская система России

- Материалы