Состояние денежной сферы

В 2010 г. на фоне восстановления экономической активности и усиления платежного баланса состояние денежной сферы в целом характеризовалось ростом спроса на национальную валюту, высоким уровнем банковских резервов, снижением процентных ставок и постепенным увеличением кредитования реального сектора экономики.

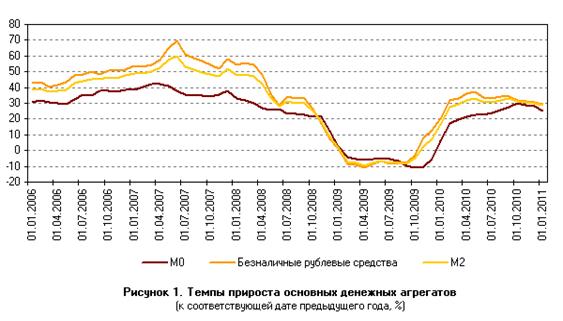

Денежный агрегат М2[13] за 2010 г. увеличился на 28,5%[14](Рисунок 1.[15]), в том числе за IV квартал — на 12,6% (за 2009 г. — на 16,3%). В реальном выражении, то есть с учетом инфляции на потребительском рынке, денежная масса М2 выросла за рассматриваемый период на 18,1% (в 2009 г. этот показатель составил 6,9%).

Денежный агрегат М0[16] за 2010 г. возрос на 25,4% (за 2009 г. — на 6,4%). При этом в течение года динамика наличных денег носила выраженный сезонный характер: в январе—марте отмечалось их абсолютное сокращение (на 1,3%), а в остальные кварталы объем наличных денег увеличивался (во II квартале он вырос на 9,6%, в III квартале — на 3,6%, в IV квартале — на 11,9%).

Безналичная составляющая денежного агрегата М2 за 2010 г. возросла на 29,6% (за 2009 г. — на 20,2%). При этом в течение первых трех кварталов темпы прироста безналичных денег изменялись в диапазоне от 3,0 до 6,8%, а в IV квартале они составили 12,9%.

В истекшем году средства юридических лиц на рублевых счетах увеличились на 16,6%, а средства физических лиц — на 43,6% (за 2009 г. они выросли на 14,5 и 27,1% соответственно). В рассматриваемый период депозиты "до востребования" организаций возросли на 31,0% при незначительном увеличении их срочных депозитов (на 0,4%). Рост депозитов населения был обусловлен как увеличением доходов домашних хозяйств, так и повышением их склонности к сбережению. При этом темпы роста срочных депозитов населения (43,3%) были сопоставимы с темпами роста депозитов "до востребования" (44,9%).

Общий объем рублевых депозитов "до востребования" за 2010 г. увеличился на 34,6% (за предшествующий год — на 11,4%), а срочных рублевых депозитов — на 26,6% (за 2009 г. — на 26,1%).

В структуре рублевой денежной массы доля наличных денег в обращении на 1.01.2011 уменьшилась относительно 1.01.2010 на 0,6 процентного пункта — до 25,1%. Удельный вес депозитов "до востребования" увеличился на 1,3 процентного пункта, а доля срочных депозитов уменьшилась на 0,7 процентного пункта — до 29,0 и 45,9% соответственно.

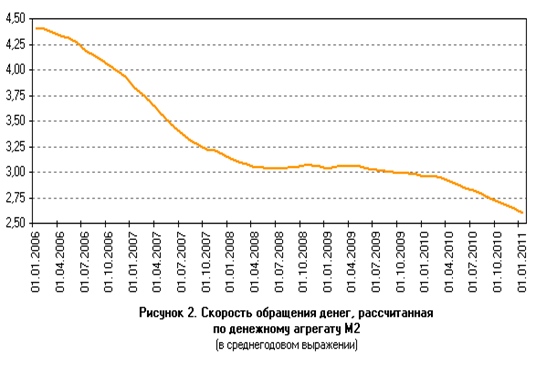

Скорость обращения денег, рассчитанная по денежному агрегату М2(Рисунок 2.[17]) в среднегодовом выражении, снизилась за 2010 г. на 12,2% (за 2009 г. — на 2,6%). Уровень монетизации экономики[18] (по денежному агрегату М2) за рассматриваемый период возрос с 33,8 до 38,5%.

За 2010 г. депозиты населения в иностранной валюте уменьшились в долларовом эквиваленте на 4,9%, депозиты нефинансовых организаций — на 0,3%. Общий объем депозитов в иностранной валюте сократился за рассматриваемый период на 2,6% (за 2009 г. — вырос на 12,4%).

По итогам 2010 г. объемы нетто-продажи наличной иностранной валюты уполномоченными банками физическим лицам составили примерно 5,5 млрд. долл. США (за 2009 г. — 14,9 млрд. долл. США). При этом если в первом полугодии 2010 г. наблюдались нетто-покупки в объеме 2,4 млрд. долл. США, то в июле—декабре нетто-продажи составили почти 7,9 млрд. долл. США (в IV квартале — 4,4 млрд. долл. США).

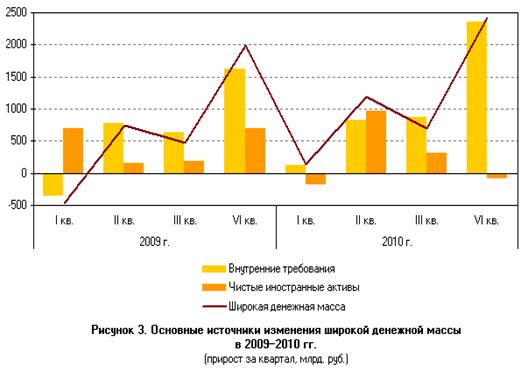

Широкая денежная масса(Рисунок 3.[19]), включающая депозиты в иностранной валюте, за 2010 г. возросла на 22,7% (за 2009 г. — на 16,4%). Прирост широкой денежной массы в рассматриваемый период составил 4,4 трлн. руб., при этом чистые иностранные активы банковской системы увеличились на 1,1 трлн. руб., а внутренние требования — на 4,2 трлн. рублей. Прирост внутренних требований в значительной степени определялся увеличением требований к организациям и населению. Для сравнения: за 2009 г. широкая денежная масса возросла на 2,7 трлн. руб. при увеличении чистых иностранных активов на 1,7 трлн. руб., внутренних требований — на 2,7 трлн. рублей.

В IV квартале 2010 г. продолжился рост кредитных агрегатов. Прирост задолженности по кредитам нефинансовым организациям составил 3,2%, а задолженности по кредитам физическим лицам — 5,5%. В результате годовые темпы прироста общей задолженности по кредитам на 1.01.2011 составили 12,6%.

Одними из основных факторов, обусловивших восстановление кредитной активности, были низкие процентные ставки и высокий уровень ликвидности на денежном рынке. Продолжившийся рост депозитной базы банков, увеличивающий пассивную часть их баланса, также способствовал росту кредитов. Еще одним источником роста кредитов было замещение низкодоходных безрисковых активов банков требованиями к реальному сектору экономики. Так, начиная с августа 2010 г.(Рисунок 4.[20]) годовой прирост чистых иностранных активов кредитных организаций был отрицательным[21]. Объем облигаций Банка России на балансах банков начиная с сентября 2010 г. также постепенно сокращался. Тем не менее вложения кредитных организаций в обязательства органов государственного управления и депозиты Банка России остаются значительными, что в определенной мере оказывает сдерживающее влияние на рост кредитов.

Навигация

- Главная

- Негосударственные пенсионные фонды

- Страхование недвижимости

- Виды ценных бумаг

- Банковские операции

- Страхование жизни

- Банковская система России

- Материалы