Опцион на фьючерсный контракт на Индекс РТС

Кроме фьючерсов на Индекс РТС на рынке FORTS обращаются опционы на фьючерсные контракты на Индекс РТС. Эти инструменты дают право приобретения или продажи базового актива (фьючерса на Индекс РТС) по установленной на момент сделки цене при оплате части стоимости актива. Данные контракты являются самыми ликвидными на российском рынке опционов.

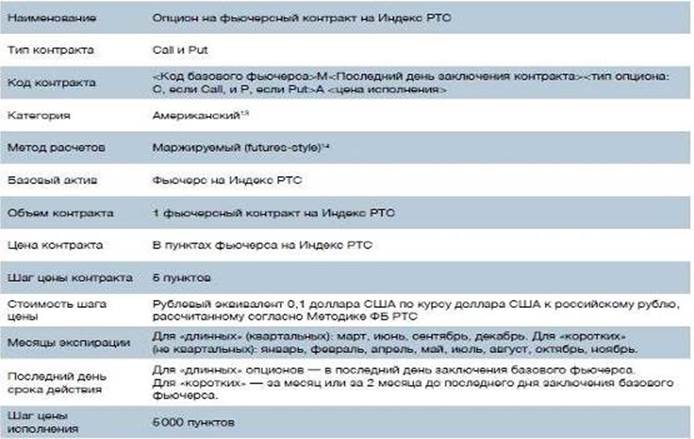

Рис. 2.4 Спецификация опциона на фьючерсный контракт на Индекс РТС

арбитраж фьючерсный контракт опцион

Опционы бывают двух видов: Call (опцион на покупку) и Put (опцион на продажу). Каждый из них (и Call, и Put) можно как купить, так и продать, уплатив или получив премию.

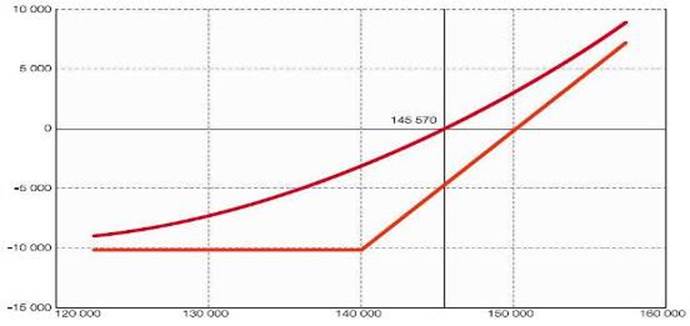

Рис. 2.5 Опцион Call со страйком 140 000 и премией 10 205 пунктов, цена базового актива (фьючерса на Индекс РТС) — 145 570 пунктов

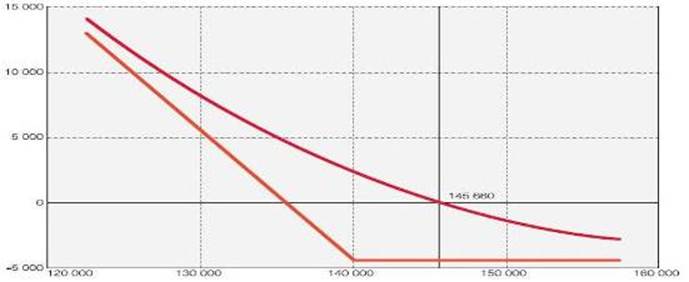

Рис. 2.6 Опцион Put со страйком 140 000 и премией 4 475 пунктов, цена базового актива 145 660 пунктов

Опцион Call дает покупателю право приобрести фьючерс на Индекс РТС у продавца опциона по определенной цене исполнения (цена страйк) в установленные сроки или отказаться от этой покупки. Участник торгов приобретает Call, если ожидает повышения стоимости базового фьючерса.

Рассмотрим трехмесячный опцион Call на фьючерс на Индекс РТС с ценой исполнения 100 000 пунктов, текущая стоимость которого составляет 5 000 пунктов.

Базовый фьючерс при этом стоит 100 115 пунктов. Участник торгов решает купить опцион, получая право в течение трех месяцев приобрести фьючерс на Индекс РТС по цене страйк, то есть за 100 000 пунктов.

Допустим, покупатель опциона — спекулянт, играющий на повышение в ожидании, что через некоторое время (пока будет обращаться опцион) цена фьючерса на Индекс РТС достигнет отметки 130 000 пунктов. Тогда он продаст подорожавший опцион или исполнит его (то есть реализует свое право на покупку фьючерса). В случае исполнения участник торгов купит фьючерс на Индекс РТС за 100 000 пунктов и сразу же продаст его на рынке по цене 120 000 пунктов. На разнице цен он заработает 20 000 пунктов, а общий финансовый результат покупки опциона будет скорректирован на уплаченную премию:

120 000 – 100 000 – 5 000 = 15 000 пунктов.

Если же покупатель ошибся в своих прогнозах и фьючерс на Индекс РТС снизится до 80 000 пунктов, он не будет исполнять сильно подешевевший опцион, а продаст его, поскольку бессмысленно покупать фьючерс за 100 000 пунктов, если на рынке он стоит 80 000 пунктов. В этом случае финансовым результатом станет потеря премии опциона.

При исполнении опциона фиксируется сделка купли/продажи базового актива по цене страйк. Покупатель имеет право потребовать исполнения в любой торговый день в течение срока действия опциона, а продавец в этом случае обязан незамедлительно поставить ему базовый фьючерс.

Рыночная цена опциона (премия) на каждом конкретном страйке определяется в ходе биржевых торгов. Премия опциона состоит из двух частей: внутренней и временной стоимости.

Для опциона Call внутренняя стоимость — это разность между текущей ценой фьючерса и страйком опциона, если эта величина положительна. Если она отрицательная или равна нулю, то внутренней стоимости у инструмента нет. Для опциона Put — это разность между ценой исполнения и текущей котировкой фьючерса, если эта величина положительна. Временная стоимость для обоих типов контрактов представляет собой разность между величиной премии и внутренней стоимостью.

Например, внутренняя стоимость опциона Call на фьючерс на Индекс РТС со страйком 100 000 пунктов и премией 25 000 пунктов при цене базового актива в 120 000 пунктов составляет 20 000 пунктов, а временная — 5 000 пунктов.

Внутренняя стоимость опциона Call на фьючерс на Индекс РТС с ценой исполнения 120 000 пунктов и премией 2 000 пунктов при цене фьючерса в 120 000 пунктов отсутствует, а временная равна 2 000 пунктов.

Опцион, имеющий внутреннюю стоимость, называется опционом «в деньгах» («in the money», ITM). Если же страйк инструмента совпадает с текущей котировкой фьючерса, опцион называют «на деньгах» («at the money», ATM). Call со страйком выше (для опционов Put — ниже) текущей рыночной цены базового актива называют опционом «вне денег» («out of the money», ОТМ).

Навигация

- Главная

- Негосударственные пенсионные фонды

- Страхование недвижимости

- Виды ценных бумаг

- Банковские операции

- Страхование жизни

- Банковская система России

- Материалы