Экономические основы и классификация валютных операций

§ операции, осуществляемые банками за свой счет (собственные операции);

§ операции, осуществляемые по поручению клиентов банка (клиентские операции).

Необходимость деления валютных банковских операций на собственные и клиентские вызвана тем, что финансовые результаты в первом случае формируются как маргинальный доход или убыток, а во втором - как доход в качестве комиссионного вознаграждения за выполнение функции посредника, уменьшенный на расходы банка, связанные с выполнением этой функции. В первом случае все риски, связанные с выполнением операции, ложатся на банк, а во втором - на клиента, за счет которого выполняется эта операция.

Основополагающий вариант классификации валютных операций вытекает из Закона РФ от 9 октября 2001 г. закона « О валютном регулировании и валютном контроле ». Он состоит в следующем: все операции с иностранной валютой и ценными бумагами в иностранной валюте подразделяются:

• текущие валютные операции;

• валютные операции, связанные с движением капитала.

Необходимо уточнить, что все валютные операции тесно взаимосвязаны, поэтому сложно четко классифицировать их отдельно.

Операции по привлечению и размещению банком валютных средств включают в себя следующие виды:

- привлечение депозитов:

- физических лиц;

- юридических лиц, в том числе межбанковские депозиты.

- выдача кредитов:

- физическим лицам;

- юридическим лицам;

- размещение кредитов на межбанковском рынке.

|

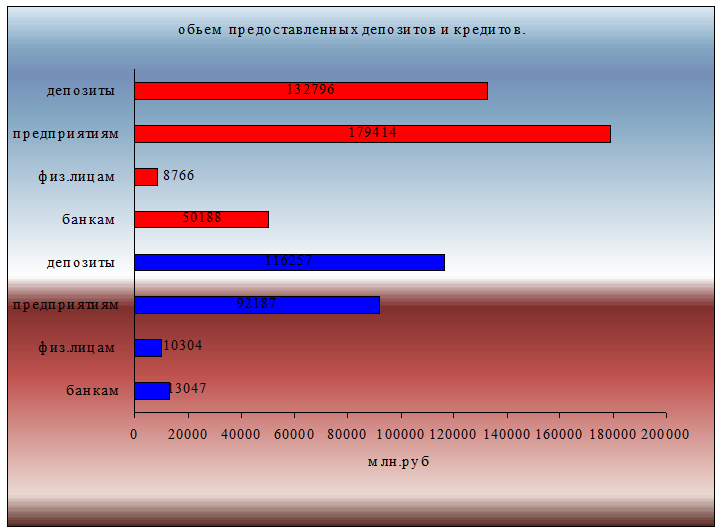

По данным таблицы темпы роста депозитных операций существенно отстают от темпов роста кредитов, предоставленных в иностранной валюте, Это объясняется негативным влиянием, потерей доверия населения и юридических лиц к банкам. В то же время рост кредитов, предоставленных в валюте, и падение объемов кредитов, предоставленных в рублях, свидетельствует о желании банков получать доходы в валюте и их стремлении переоформить часть рублевых кредитов в валютные (при согласии клиента) с целью подстраховки от инфляционных обесценении рублевых сумм. Проанализировав полученные доходы, по видам основных валютных операций, взвесив их в общем, можно представить объеме доходов и расходов который приходится на данный вид операции. [20., 457]

Учет валютного кредита и порядок учета кредитных операций, осуществляемых в иностранной валюте, регулируются, прежде всего, теми же нормативными актами Банка России, что и кредитные операции в валюте Российской Федерации (кроме того, Положением Банка России от 5 декабря 2002г. № 205-П « Положение о правилах ведения бухгалтерского учета в кредитных организациях расположенных на территории РФ ».

Другой операцией является выдача валютного кредита с предметов залога (ценных бумаг) отражаются следующим образом, в день списания валютных средств со счета «ностро» банка-кредитора (если банки не имеют прямых корреспондентских отношений) или зачисления их на счет банка-должника (если он ведется в банке-кредиторе). Проценты за пользование кредита уплачиваются по условиям договора одновременно с погашением кредита. Срок действия кредитного договора приходится на один отчетный период (квартал или месяц).

Начисление процентов по валютному кредиту осуществляется в течение нового месяца. Проценты начисляются в валюте основного долга (в нашем примере в долларах США). Начисленные проценты отражаются в учете в последний рабочий день этого месяца и следующим образом:

- по лицевому счету на сумму начисленных процентов в инвалюте и в рублевом эквиваленте по курсу Банка России на последний рабочий день месяца;

- требования банка по получению процентов по размещенным средствам

без нарушения сроков.

Сумма начисленных процентов включается в регистр аналитического учета № 1 в графу « Проценты, начисленные по установленной ставке » в полном объеме, в графу « Часть процентных расходов, приходящаяся на отчетный период, скорректированная с учетом ст. 40, 269 НК РФ » в пределах, установленных ст. 40 .

Необходимым условием является создание резерва под возможные потери так в последний рабочий день месяца, в котором был выдан валютный кредит, в банке-кредиторе осуществляется классификация выданного кредита с отнесением его к одной из пяти групп риска. Такой резерв по кредитам, выданным в инвалюте, создается в валюте РФ. Определение размера отчислений в резерв производится из расчета рублевого эквивалента ссуды по курсу Банка России на дату создания или корректировки резерва. Резерв формируется, а затем корректируется ежемесячно на отчетную дату в последний рабочий день отчетного месяца. Создание резерва отражается по лицевому счету ссуды на сумму, равную 1 % от рублевого эквивалента суммы основного долга по курсу Банка России на дату создания резерва. [43., 116]

Навигация

- Главная

- Негосударственные пенсионные фонды

- Страхование недвижимости

- Виды ценных бумаг

- Банковские операции

- Страхование жизни

- Банковская система России

- Материалы